令和4年10月12日(木)Vol.851

生産 緩やかな持ち直し

経産省 8月の鉱工業生産・出荷・在庫速報発表

経済産業省は9月30日、8月の鉱工業生産・出荷・在庫速報を発表した。

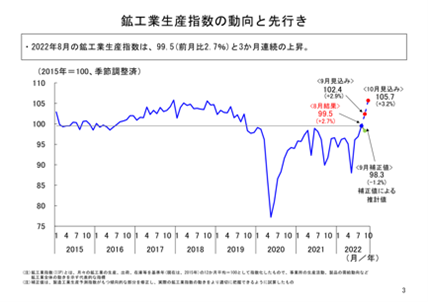

8月の鉱工業生産は、電子部品・デバイス工業等が低下したものの、部材供給不足の影響が緩和したことなどを受けて、多くの業種が上昇したことから、全体として前月比2.7%と、3カ月連続の上昇。経産省では基調判断を「生産は緩やかな持ち直しの動き」に引き上げた。

8月生産 3カ月連続前月比増

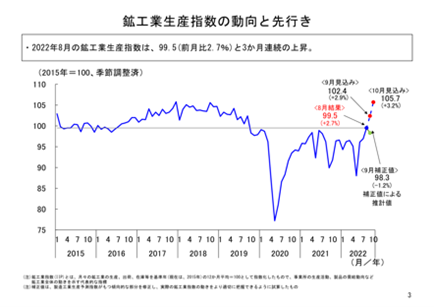

8月の鉱工業生産は、季節調整済指数99.5、前月比2.7%と、3カ月連続の上昇となった。

これまでの生産の動向については、本年1月に部材供給不足や新型コロナウイルス感染症急拡大などの影響を受けて低下したが、2月と3月は部材供給不足や新型コロナウイルス感染症拡大等の影響が緩和したことなどを受けて、上昇した。

その後、4月と5月は、中国でのロックダウン等の影響を受けて低下したが、6月に中国でのロックダウン等の解除などを受けて上昇に転じ、7月は、部材供給不足の影響が緩和したことなどから、上昇していた。

こうした中、8月は部材供給不足の影響の緩和が継続したことなどから、3カ月連続で上昇した。

前月比 10業種増、5業種減

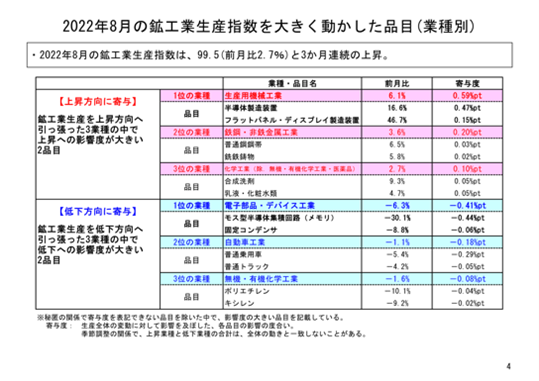

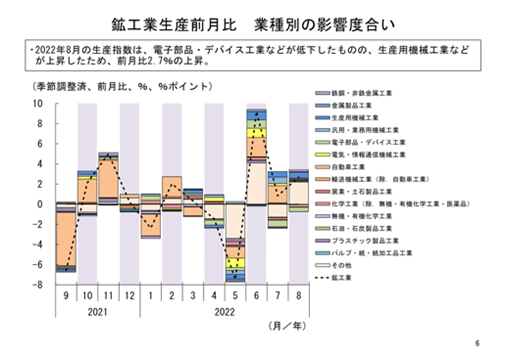

8月の鉱工業生産を業種別にみると、全体15業種のうち10業種が前月比上昇、5業種が前月比低下という結果だった。

8月は需要の減少などを受けて、電子部品・デバイス工業等が低下したものの、部材供給不足の影響が緩和したことなどを受けて、多くの業種が上昇したことから、全体として上昇した。

上昇寄与度の最も大きかった生産用機械工業は、半導体製造装置やフラットパネル・ディスプレイ製造装置等が主な上昇要因となっている。半導体製造装置については、堅調な国内・海外需要などによるもので、フラットパネル・ディスプレイ製造装置については、海外向けに増加したことなどを受けて、上昇したものと考えられる。

他方で、低下寄与度の最も大きかった電子部品・デバイス工業は、モス型半導体集積回路(メモリ)や固定コンデンサ等が主な低下要因となっている。モス型半導体集積回路については、スマートフォンやSSD用途での需要の減少などにより、固定コンデンサについては、海外需要の減少などを受けて、低下したと考えられる。

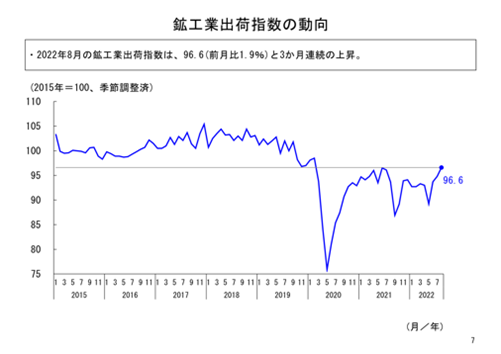

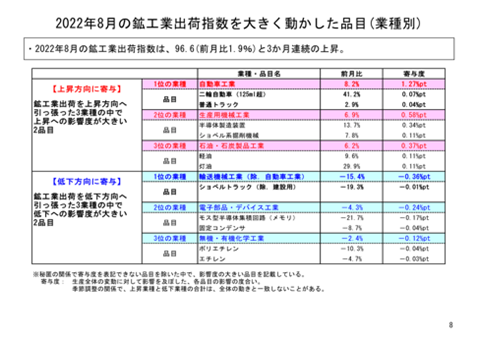

出荷 3カ月連続増

8月の鉱工業出荷は、季節調整済指数96.6、前月比1.9%と、3カ月連続の上昇となった。

業種別にみると、全体15業種のうち11業種が上昇、4業種が低下となった。

8月は、部材供給不足の影響が緩和したことなどを受けて、自動車工業や生産用機械工業等が上昇したことから、全体として上昇した。

上昇寄与度の最も大きかった自動車工業は、二輪自動車(125mℓ超)や普通トラック等が主な上昇要因となっている。これらについては、部材供給不足の影響が緩和したことなどを受けて、上昇したものと考えられる。

次に上昇寄与度の大きかった生産用機械工業は、半導体製造装置やショベル系掘削機械等が主な上昇要因となっている。半導体製造装置については、生産と同様の理由によるもので、ショベル系掘削機械については、船待ちの解消などを受けて、上昇したものと考えられる。

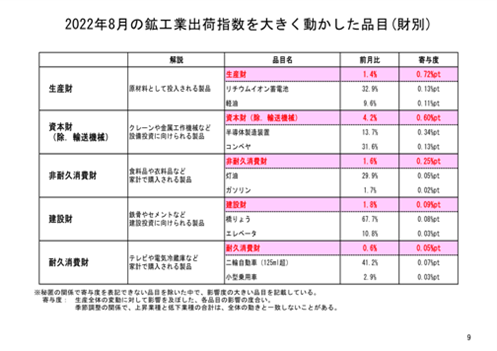

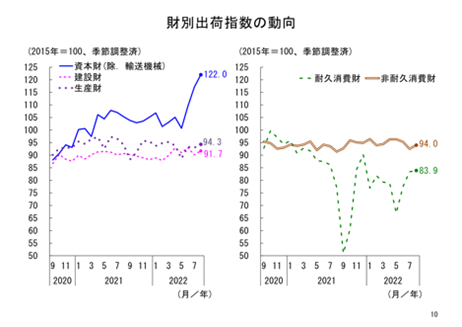

財の需要先の用途別分類である財別出荷指数をみると、生産財が前月比1.4%の上昇、資本財(輸送機械除く)が同4.2%の上昇、非耐久消費財が同1.6%の上昇、建設財が同1.8%の上昇、耐久消費財が同0.6%の上昇と、全ての財で上昇となった。

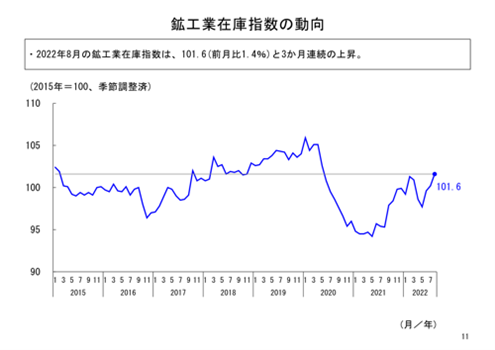

在庫 3カ月連続上昇

8月の鉱工業在庫は、季節調整済指数101.6、前月比1.4%と3カ月連続の上昇となった。

業種別にみると、15業種のうち10業種が上昇、5業種が低下となった。

上昇寄与度の最も大きかった自動車工業は、普通乗用車や小型乗用車等が主な上昇要因となっている。これらについては、部材供給不足の影響の緩和や輸出の減少などにより、生産が出荷を上回ったことなどを受けて、上昇したものと考えられる。

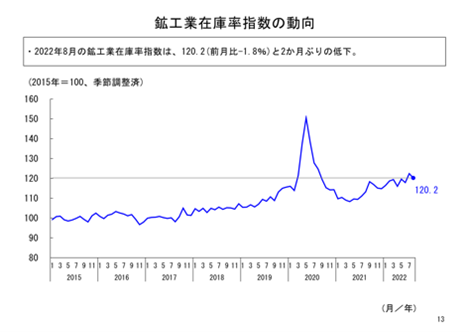

在庫率 2カ月振り低下

8月の鉱工業在庫率は、季節調整済指数120.2、前月比マイナス1.8%と、2カ月振りの低下となった。

業種別にみると、15業種のうち6業種が低下、8業種が上昇、1業種が横ばいとなった。

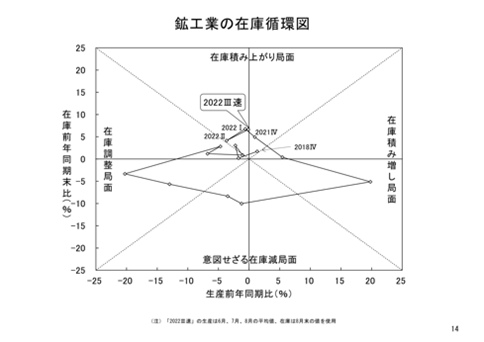

在庫循環図をみると、昨年第3四半期までは「在庫積み増し局面」にあったが、第4四半期には「在庫積み上がり局面」に達しており、本年第3四半期(速報)まで継続している。これまでの部材供給不足などによる生産減少の影響が含まれており、概ね「在庫積み上がり局面」に差し掛かっているものと考えられる。

生産基調 緩やかな持ち直し

8月の鉱工業生産は、前月比2.7%の上昇となった。

生産は、本年1月に部材供給不足や新型コロナウイルス感染症急拡大などの影響を受けて低下したが、2月と3月は部材供給不足や新型コロナウイルス感染症拡大の影響が緩和したことなどを受けて、2カ月連続で上昇していた。

その後、4月と5月は中国でのロックダウン等の影響を受けて低下していたが、6月に中国でのロックダウン等の解除などを受けて上昇に転じ、7月は部材供給不足の影響が緩和したことなどから、上昇していた。

こうした中、8月は部材供給不足の影響の緩和が継続したことなどから、3カ月連続で上昇した。

また、先行きに関しては企業の生産計画で、9月と10月がともに上昇となっているが、9月の補正値は前月比1.2%の低下を見込んでおり、ならしてみると緩やかな持ち直しの動きにあると考えてられる。

こうした状況を踏まえ経産省では、鉱工業生産の8月の基調判断について、「緩やかな持ち直しの動き」に引き上げた。

経産省では今後、引き続き変異タイプの新型コロナウイルス感染症の拡大による内外経済への影響や、部材供給不足の影響、物価上昇の影響などについて、注視したいとしている。

9・10月の生産計画予測

製造工業の生産計画は9月、10月を通して回復基調にあり、部材供給不足の影響の緩和等から予測修正率の低下幅も縮小しているが、企業の生産マインドは弱気が続いていることから、引き続き海外景気の下振れや供給制約等の影響を注視する必要がある。

9・10月生産 上昇計画

経産省が9月初旬に実施した9月と10月における企業の生産予測調査の結果によれば、9月の生産計画は前月比2.9%の上昇見込み。この計画通りに生産されれば、9月の鉱工業生産の実績は、4カ月連続の上昇が見込まれる。

但し、生産計画は生産実績よりも上振れする傾向があり、9月の生産計画について、生産実績との間で生じるズレを統計的に補正すると、9月の生産実績の見通しは、前月比−1.2%と低下の見込みだ。

10月の生産計画については、9月の計画から3.2%の上昇見込みだった。

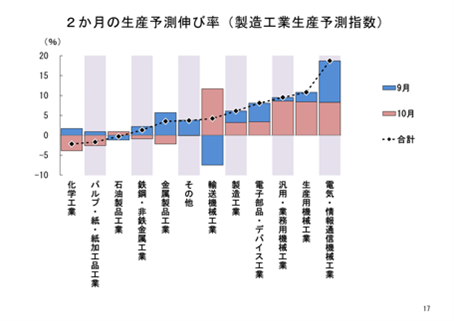

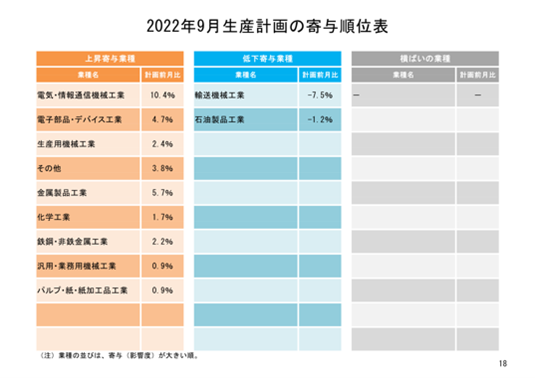

9・10月の生産計画

次に9月、10月の2カ月の生産計画による業種ごとの生産予測の伸び率を通してみてみよう。9月の生産計画では、全体11業種のうち9業種が前月比上昇、2業種が前月比低下、10月の生産計画では、6業種が前月比上昇、5業種が前月比低下の計画となっている。製造工業全体の生産は9月、10月を通して上昇する見込みである。

8月の鉱工業生産は、電子部品・デバイス工業が低下したものの、半導体製造装置等の生産増加で生産用機械工業が上昇したことにより、全体としては上昇となった。

9月の生産計画は、部材供給不足の影響の緩和等により電気・情報通信機械工業、電子部品・デバイス工業等が生産計画を伸ばしていることから、全体も上昇の見込みである。

他方で、海外景気の下振れ等により生産計画が下方修正されるリスクもあり、経産省では「先行きについて注視が必要だ」としている。

10月の生産計画については、自動車産業を中心とした輸送機械工業等が生産計画を伸ばしており、全体としては上昇する見通しだが、半導体不足の影響等により下方修正されるリスクも考えられる。

経産省では、9・10月の計画を通してみれば、「製造工業全体は回復基調で推移すると考えられる」としている。

9月生産計画の強気と弱気

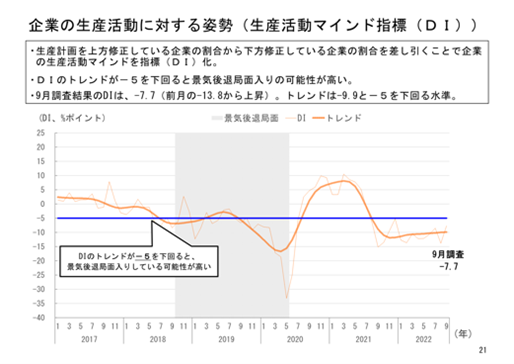

次に企業の生産マインドについてみてみよう。

企業の生産マインドは、8月当初に調べた9月の生産計画が9月当初に再度調べ直した計画と比べ、どの程度変動したか(予測修正率)をみることで確認することができる。

9月の生産計画における予測修正率は−1.4%となっており、18カ月連続で下方修正となっている。

生産計画が下方修正される状況が長期間続いている背景には、これまでの半導体不足や、中国における経済活動の抑制等、様々な供給制約の影響が及んでいることが考えらる。

足下では、生産は緩やかな持ち直しの動きがみられ、部材供給不足の影響の緩和等から予測修正率の低下幅も縮小しているが、経産省では「引き続き企業の生産マインドは弱気であると考えられる」としている。

生産計画を上方修正した企業数の割合から、下方修正した企業数の割合を引いた数値をみることで、企業の生産マインドを推し量ることができる。この数値の推移とこれまでの景気循環を重ねると、月々の上下動をならしたトレンドが概ねマイナス5を下回ると景気後退局面入りの可能性が高いという傾向がみられる。

9月の生産計画では、この数値の単月の値は−7.7、月々の上下動をならしたトレンドは−9.9となっている。単月、トレンド両方の数値が−5を下回っており、このことからも企業の生産マインドは弱気であると考えられる。

生産計画からの今後の見通し

生産計画は9月、10月を通して上昇が期待され、部材供給不足の影響の緩和等から予測修正率の低下幅も縮小しているが、企業の生産マインドは弱気が続いている。経産省では「引き続き、海外景気の下振れや供給制約等の影響について注視する必要がある」としている。

令和4年10月12日(木)Vol.852

粗鋼 前年比8カ月連続減

燃料油 前年比16カ月連続増

経産省 8月の生産動態統計速報発表

経済産業省は9月30日、8月の主要品目の生産動態統計速報を発表した。8月の粗鋼生産は735.9万トンと前月比0.5%の微増だが、前年同月比7.1%の減となった。これで前年同比では8カ月連続の減となった。

また、8月の石油製品生産量は燃料油計が1,327.9万㎘と前月比9.8%増で、前年同月比12.6%の2桁増となり、前年同月比で16カ月連続増となった。

【8月鉄鋼生産】

銑鉄生産は541.8万トンと前月比2.9%増だが、前年同月比8.5%減となり、前年同月比では8カ月連続の減少となった。

粗鋼生産は733.9万トンと前月比0.2%増だが、前年同月比7.4%減となり、前年同月比では8カ月連続の減少となった。8月の1日当たり粗鋼生産は23.7万トンで、7月の同23.6万トン比0.2%増となった。

炉別生産では、転炉鋼が557.7万トンと前月比4.2%増だが、前年同月比8.6%減。電炉鋼が176.2万トンと前月比10.6%、前年同月比3.5%のともに減となり、前年同月比では転炉鋼は8カ月連続の減少、電炉鋼は4カ月振りの減となった。

鋼種別生産では、 普通鋼が561.0万トンと前月比0.6%、前年同月比7.1%のともに減。特殊鋼が172.9万トンと前月比3.1%増だが、前年同月比8.4%減となり、前年同月比では普通鋼は8カ月連続の減、特殊鋼は7カ月連続の減となった。

熱間圧延鋼材(普通鋼、特殊鋼の合計)の生産は638.0万トンと前月比1.2%増だが、前年同月比8.9%減となり、前年同月比では8カ月連続の減少となった。

普通鋼熱間圧延鋼材の生産は498.4万トンと前月比1.2%増だが、前年同月比8.4%減となり、前年同月比では3カ月連続の減少となった。

特殊鋼熱間圧延鋼材の生産は139.5万トンと前月比1.3%増だが、前年同月比10.5%減となり、前年同月比では7カ月連続の減少となった。

主要品種の生産内訳をみると普通鋼では、鋼帯が309.0万トンと前月比8.8%増だが、前年同月比10.4%の2桁減。冷延広幅帯鋼が119.8万トンと前月比2.4%増だが、前年同月比15.7%の2桁減。鋼板が73.9万トンと前月比5.0%減だが、前年同月比2.5%の増。小形棒鋼が55.1万トンと前月比16.8%の2桁減で、前年同月比4.4%減。冷延電気鋼帯が11.5万トンと前月比5.0%増だが、前年同月比3.6%減となった。

特殊鋼では、熱間圧延鋼材が140.0万トンと前月比1.6%増だが、前年同月比10.3%の2桁減。冷延広幅帯鋼が22.0万トンと前月比10.6%増だが、前年同月比13.4%の2桁減。特殊鋼磨棒鋼・線類が13.6万トンと前月比13.8%の2桁減で、前年同月比も9.7%減となった。

鋼管では、普通鋼熱間鋼管が27.9万トンと前年同月比1.9%減で、前年同月比0.5%の微減。特殊鋼熱間鋼管が8.9万トンと前月比4.8%減だが、前年同月比7.2%増となった。

めっき鋼材では、亜鉛めっき鋼板が68.3万トンと前月比2.1%増だが、前年同月比17.0%の2桁減となった

【8月の鉄鋼出荷】

8月の主要品種の出荷を品目別にみると、普通鋼では鋼帯が141.7万トンと前月比7.7%減で、前年同月比13.2%の2桁減。冷延広幅帯鋼が44.0万トンと前月比5.7%減で、前年同月比10.8%の2桁減。鋼板が71.8万トンと前月比11.8%の2桁減だが、前年同月比5.8%増。小型棒鋼が58.5万トンと前月比6.9%、前年同月比3.9%のともに減。H形鋼が29.4万トンと前月比2.5%減だが、前年同月比7.6%増。線材が10.3万トンと前月比10.0%、前年同月比11.8%のともに2桁減となった。

特殊鋼では、熱間圧延鋼材が90.0万トンと前月比10.9%、前年同月比13.5%のともに2桁減。冷延広幅帯鋼が44.0万トンと前月比5.7%減で、前年同月比10.8%の2桁減。特殊鋼磨棒鋼・線類が13.0万トンと前月比13.1の2桁減で、前年同月比9.2%減となった。

鋼管では、普通鋼熱間鋼管が23.6万トンと前月比6.1%減だが、前年同月比1.7%増。特殊鋼熱間鋼管が7.8万トンと前月比2.6%増だが、前年同月比10.2%減。

めっき鋼材では、亜鉛めっき鋼板が66.9万トンと前月比3.2%減で、前年同月比17.3%の2桁減となった。

【8月の石油生産】

8月の石油製品の生産を油種別みると、主要製品の殆どが前月比、前年同月比とも増加を示した。重油は230.0万㎘と前月比7.8%増で、前年同月比11.5%の2桁増。ガソリンが422.5万㎘と前月比9.4%、前年同月比10.4%の2桁増。軽油が362.3万㎘と前月比9.6%増で、前年同月比10.6%の2桁増。灯油が68.8万㎘と前月比32.8%の大幅増で、前年同月比5.8%増。ナフサが118.5万㎘と前月比9.4%増で、前年同月比20.6%の大幅増。ジェット燃料油が125.8万㎘と前月比5.8%増で、前年同月比26.5%の大幅増。液化石油ガスが30.7万トンと前月比24.2%の大幅増だが、前年同月比2.5%減。アスファルトが19.2万トンと前月比6.7%減だが、前年同月比3.3%増。潤滑油が17.5万㎘と前月比9.8%減だが、前年同月比15.1%の2桁増となった。

【8月の石油出荷】

8月の石油製品の出荷をみると、燃料油計では1,525.1万㎘と前月比8.3%増で、前年同月比10.8%の2桁増となった。出荷も生産同様、主要製品の殆どが前月比、前年同月比とも増となった。

油種別では、重油が226.3万㎘と前月比3.8%増で、前年同月比15.6%の2桁増。ガソリンが438.1万㎘と前月比8.5%、前年同月比8.0%のともに増。軽油が369.2万㎘と前月比14.0%、前年同月比15.1%のともに2桁増。灯油が48.9㎘と前月比4.8%減で、前年同月比16.8%の2桁増。ナフサが306.0万㎘と前月比0.4%の微増だが、前年同月比1.0%の減。ジェット燃料油が119.8万㎘と前月比10.5%の2桁増で、前年同月比32.1%の大幅増。液化石油ガスが37.6万トンと前月比16.0%の2桁増で、前年同月比8.1%増。アスファルトが13.8万トンと前月比15.2%の2桁増で、前年同月比3.5%増。潤滑油が17.0万㎘と前月比17.8%の2桁減だが、前年同月比10.6%の減となった。

【8月のコークス・石灰石生産と出荷】

8月のコークスの生産は、242.0万トンと前月比0.7%の微減だが、前年同月比3.7%減。出荷は63.6万トンと前月比2.3%増だが、前年同月比6.6%減となった。8月の石灰石の生産は、1,097.0万トンと前月比7.0%、前年同月比2.8%のともに増。出荷は865.5万トンと前月比2.5%増だが、前年同月比0.0%の横這いとなった。

※添付資料

鉄鋼統計速報 令和4年8月 Excel

資源エネルギー統計速報 令和4年8月 Excel

令和4年10月12日(木)Vol.853

燃料油国内販売 7カ月連続前年比減

エネ庁 8月の石油統計速報発表

資源エネルギー庁は9月30日、8月の石油統計速報を発表した。概要は次の通り。

原油の動向

8月の原油輸入量は1,469万㎘、前年同月比109.3%と13カ月連続で前年を上回った。輸入量の多い順にみると、次の通りとなっている。

⑴ サウジアラビア(587万㎘、前年同月比117.9%)

⑵ アラブ首長国連邦(517万㎘、同96.9%)

⑶ クウェート(153万㎘、同168.8%)

⑷ カタール(109万㎘、同133.3%)

⑸ アメリカ合衆国(40万㎘、同357.8%)

8月の中東依存度は94.5%、前年同月に比べ2.4ポイント増と6カ月連続で前年を上回った。

燃料油の生産

8月の燃料油の生産は1,328万㎘、前年同月比112.6%と16カ月連続で前年を上回った。油種別にみると、ガソリン、ナフサ、ジェット燃料油、灯油、軽油及びB・C重油は前年同月を上回ったが、A重油は前年同月を下回った。

燃料油の輸入、輸出

8月の燃料油の輸入は292万㎘、前年同月比89.8%と7カ月連続で前年を下回った。輸出は282万㎘、前年同月比130.2%と8カ月連続で前年を上回った。

燃料油の国内販売

8月の燃料油の国内販売は1,284万㎘、前年同月比105.6%と3カ月連続で前年を上回った。油種別にみるとガソリン、ナフサ、ジェット燃料油、軽油、A重油及びB・C重油は前年同月を上回ったが、灯油は前年同月を下回った。

燃料油の在庫

燃料油の在庫は887万㎘、前年同月比90.6%と7カ月連続で前年を下回った。油種別にみると、ジェット燃料油は前年同月を上回ったが、ガソリン、ナフサ、灯油、軽油、A重油及びB・C重油は前年同月を下回った。

※添付資料

石油需給概要速報 令和4年8月 Excel